策略核心:通过同时买入低行权价看涨期权(Call A)和卖出高行权价看涨期权(Call B):降低买入期权的净成本、锁定最大盈利和亏损、适合温和上涨行情。

什么是牛市看涨期权价差(Bull Call Spread)?文章源自好财迷-https://www.haocaimi.com/bull-call-spread.html

牛市(Bull):所谓“牛市”,就是看好后市上涨时使用的策略。文章源自好财迷-https://www.haocaimi.com/bull-call-spread.html

跨价(Spread):“跨价”则是指,选择标的股票相同、到期日相同、方向类型相同、但行权价不同的期权,通过一买一卖赚取价差。文章源自好财迷-https://www.haocaimi.com/bull-call-spread.html

看涨期权(Call):用2个看涨期权(Call)来构建该策略。文章源自好财迷-https://www.haocaimi.com/bull-call-spread.html

在以下场景下,适合使用牛市看涨期权价差(Bull Call Spread):文章源自好财迷-https://www.haocaimi.com/bull-call-spread.html

- 预期正股股价将上涨,但涨幅有限。

- 预期正股股价将上涨,已经买入了Call,想减少成本并对冲股价下跌的风险。

一、策略核心剖析

1. 策略构成

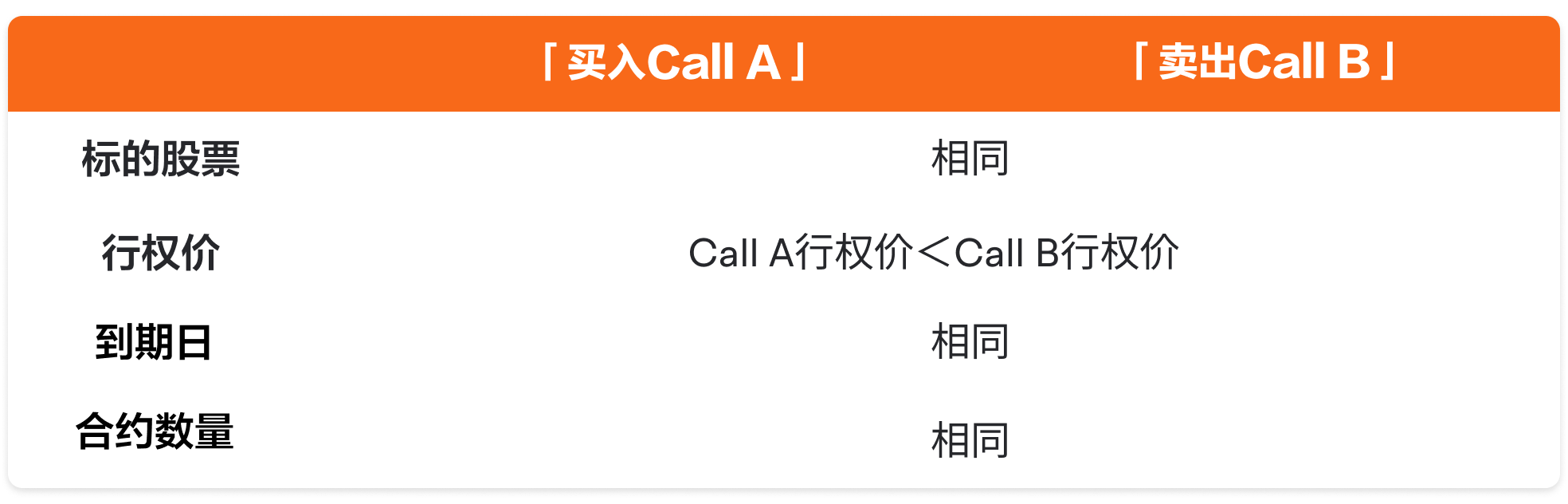

由2个Call构成:买入Call A(低行权价)+ 卖出Call B(高行权价)

要求:相同标的、相同到期日、Call A行权价<Call B行权价

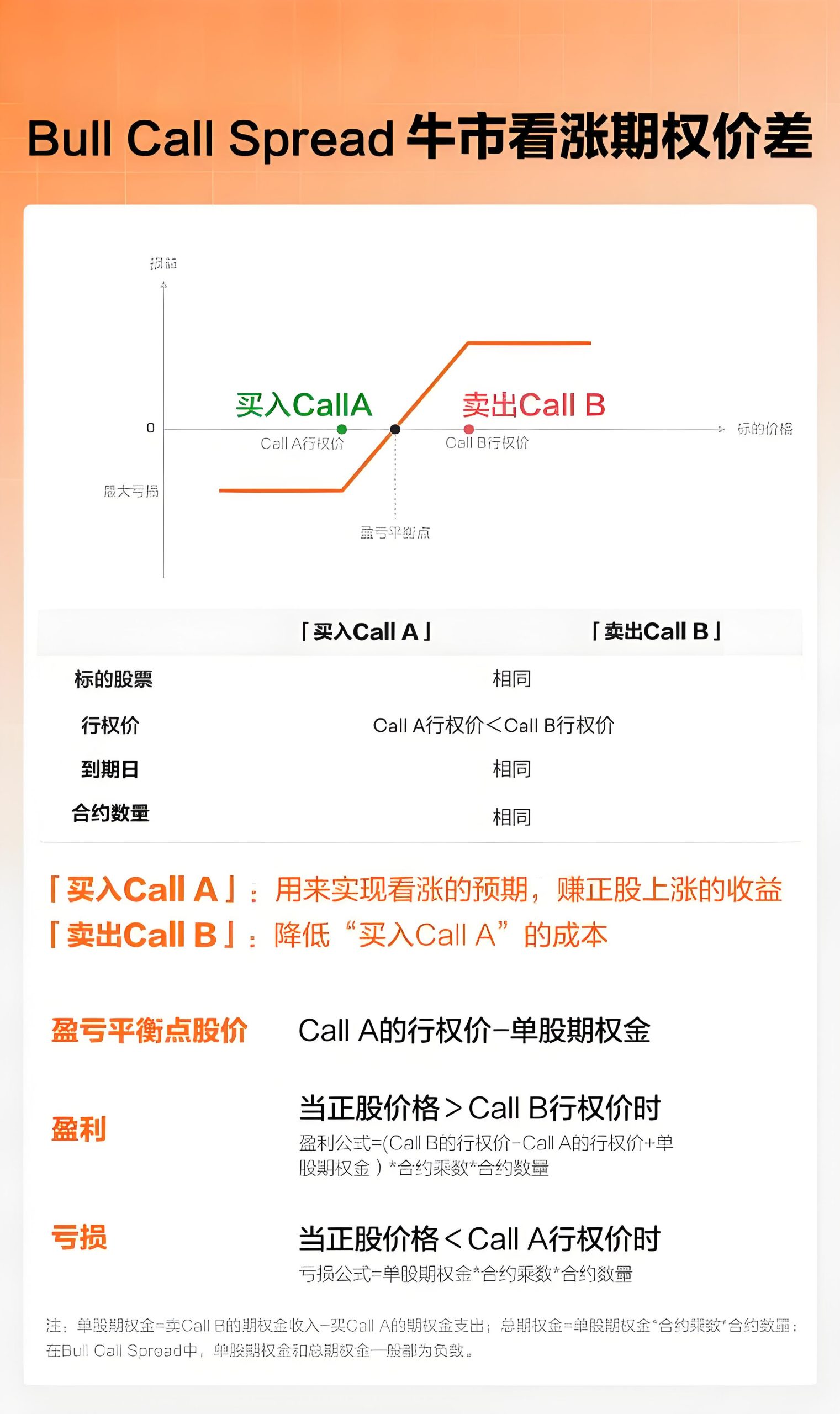

2. 盈亏特性

盈利来源:

「买入Call A」:用来实现看涨的预期,赚正股上涨的收益

「卖出Call B」:降低“买入Call A”的成本

最大盈利 = [(高行权价 - 低行权价) - 净权利金] × 合约乘数、最大亏损 = 净权利金支出 × 合约乘数、盈亏平衡点 = 低行权价 + 净权利金

3. 策略特点

- 低成本看涨:卖出Call B降低买入Call A的成本

- 风险可控:最大亏损锁定为净权利金支出

- 收益封顶:卖出Call B限制了上涨空间

- 买方策略:核心盈利依赖Call A的升值

预期:看涨。最佳构建场景:预期正股股价将上涨,但涨幅有限。

盈亏有限:如果正股上涨,卖高行权价Call B的部分,限定了最大盈利。最大盈利=[(Call B行权价-Call A行权价)-净期权金]*合约乘数*合约数量。

如果正股下跌,最大亏损有限,最大亏损=净期权金支出*合约乘数*合约数量。

属于买方策略:Bull Call Spread的主要交易部位和主要盈利部分,均为“买入Call A”部位。

该策略本质上是一个“带止盈的低成本买入看涨期权策略(Long Call)”,带有期权买方的性质。

预期后市上涨,用该策略博取上涨的收益,并同时降低了支出的净权利金。

因此,适合在隐含波动率低的时候构建,股价波动大将会对该策略有利,但时间价值损耗将会影响该策略的盈利情况。

成本较高:理论上,在其他因素相同的情况下,低行权价的Call A的期权金>高行权价的Call B的期权金,所以该策略在开仓时,权利金是净支出状态,需要花钱。

二、案例学习

HAOCAIMI是一家在纳斯达克上市的公司,专注于人工智能产业(案例虚构)。该公司与ChatGPT合作,推出了一款创新的AI语言模型,以优化用户交互体验。

市场对HAOCAIMI与ChatGPT合作看法不一,有人认为此举将巩固其在AI领域的领先地位,而另一些人担忧增长减缓、市场竞争和供应链问题可能限制股价上涨。在分析HAOCAIMI的发展潜力后,你认为其股价将小幅上升但涨幅有限。

基于这一判断,你构建看牛市看涨期权价差(Bull Call Spread)。即买入一个低行权价的看涨期权(Call A)以把握股价上涨的机会,同时卖出了高行权价的看涨期权(Call B)。

通过这个策略,你既能够利用股价的上涨从而获得潜在收益,又能通过出售Call B来减少购买Call A所需的资金投入,从而在控制风险的同时最大化其收益潜力。

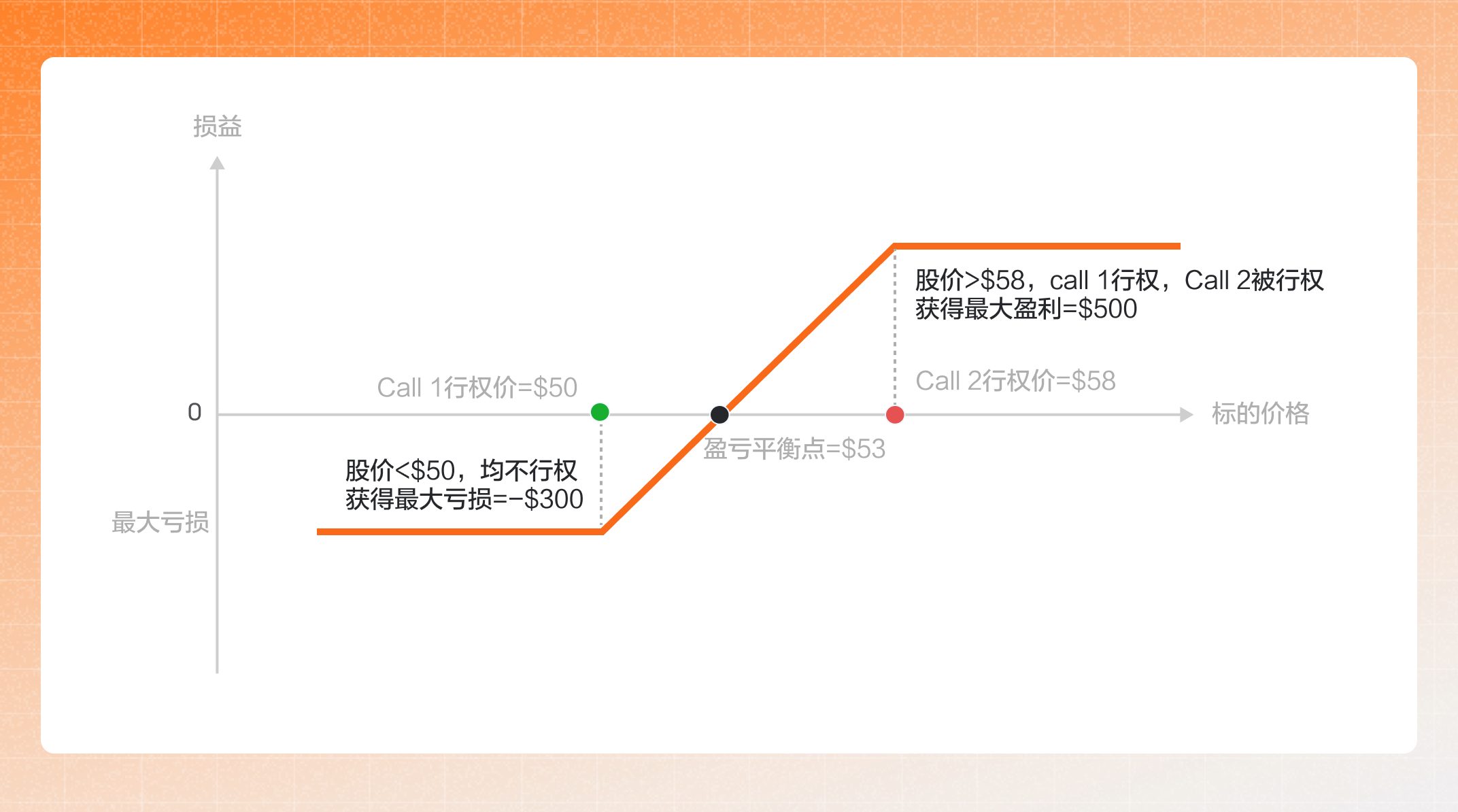

HAOCAIMI公司(案例虚构)与ChatGPT合作推出AI产品,预期股价温和上涨:

交易构建

- 买入Call A:行权价50美元,权利金5美元/股

- 卖出Call B:行权价58美元,权利金2美元/股

- 净成本:3美元/股(总成本300美元)

- 盈亏平衡点:53美元

你的持仓成本:

买入一张Call A成本:单股期权金成本为-$5,总期权金成本为-$500。

卖出一张Call B收入:单股期权金收入为$2,总期权金收入为$200。

所以,该策略的单股期权金为-$3,总期权金为-$300。

三种情景分析

| 股价表现 | 结果 | 盈亏计算 |

|---|---|---|

| <50美元 | 双期权作废 | -300美元(最大亏损) |

| 50-58美元 | 部分盈利 | (股价-53)×100股 |

| >58美元 | 最大盈利 | (58-50-3)×100=500美元 |

1)情景一:当股价下跌<Call A的行权价时

Call A处于价外,Call B也处于价外,两张期权价值归零。

此时获得最大亏损为开仓时付出的总期权金成本。

亏损公式:

单股期权金*合约乘数*合约数量=(-$5+$2)*100*1=-$300

注:该策略亏损有限,即使TUTU股价跌至$0,最大亏损仍为-300。

2)情景二:当Call A行权价<股价<Call B行权价时

盈亏平衡点股价= Call A的行权价-单股期权金,得出$53=$50-(-$3)=$53

当HAOCAIMI股价<$53,那么就亏,但最大亏损有限。

当HAOCAIMI股价>$53,那么就赚,但最大盈利有限。

3)情况三:当股价上涨>Call B的行权价时

两张期权都处于价内,此时获得最大盈利。

盈利公式:

(Call B的行权价-Call A的行权价+单股期权金)*合约乘数*合约数量

注:在Bull Call Spread中,单股期权金和总期权金一般都为负数。

Call A会行权:相当于以$50的价格买入100股HAOCAIMI

Call B会被行权:相当于以$58的价格卖出100股HAOCAIMI

一来一回,相当于你赚了58-50=$8/股

但别忘记,开仓时还付出了成本,需要减去单股期权金-$3/股。

计算总收益时需要乘以合约乘数100

最大盈利=(Call B的行权价-Call A的行权价+单股期权金)*合约乘数*合约数量=($58-$50-$3)*100*1=$500

注:该策略盈利有限,因为卖Call的部分限制了上涨空间,即使TUTU股价涨到了$100,最大盈利仍为$500。

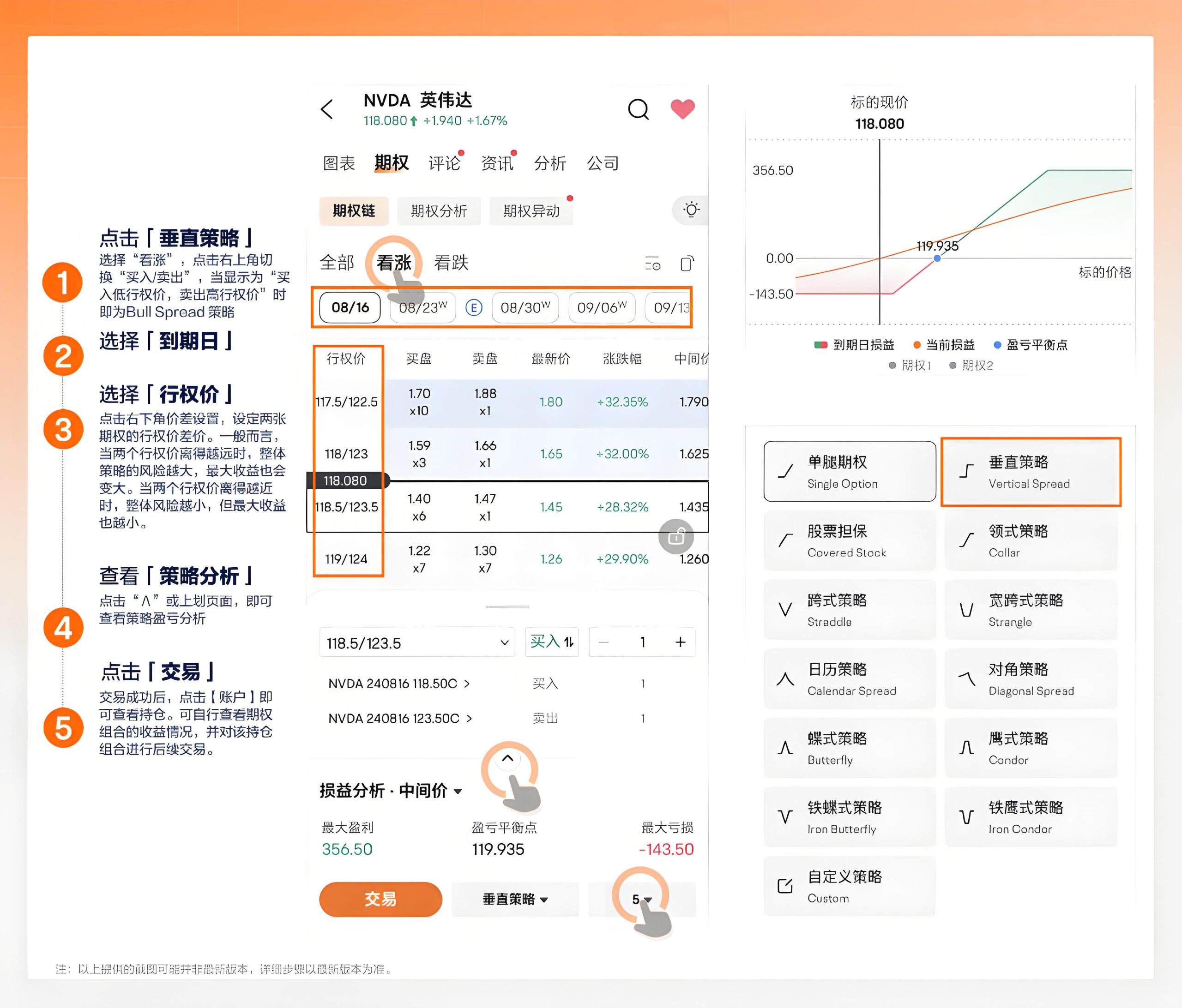

三、操作指南

以富途牛牛交易界面为例仅供参考不作为投资建议

操作要点

- 选择相同标的和到期日的看涨期权

- 买入较低行权价的Call A

- 卖出较高行权价的Call B

- 确保Call A行权价<Call B行权价

- 计算净权利金成本

四、应用场景

场景1:预期正股股价将上涨,但涨幅有限

当预测股价将上涨但涨幅有限时:买入Call A捕获上涨收益、卖出Call B降低成本并锁定盈利上限。

投资者通常根据短期股价趋势来设定策略,一旦趋势消失或变化过快,原有的Spread策略可能就失效了。因此,Bull Call Spread更适合短期投机而非长期投资。

假如投资者认为股价会在区间里波动,那么可以买入Call A(认为股价会涨过Call A),卖出Call B(认为股价涨不过Call B)。这样能在享受股价上涨利益的同时,限制股价下跌的潜在风险。

场景2:预期正股股价将上涨,已经买入了Call,想减少成本并对冲股价下跌的风险

已持有看涨期权(Long Call)时:卖出更高行权价的Call B、降低净权利金支出、对冲部分下跌风险。

先部署买方部位,买入一个低行权价的Call A(认为股价会涨过Call A)。

但是觉得成本太高,且为了对冲股价下跌的风险,于是在更上方,卖出一个高行权价的Call B。

从这个角度出发,我们就不难理解:

如果投资者认为正股股价未来将会上涨,可以构建一个“买入当前平值Call A,卖出以压力位为行权价的虚值Call B”的看好跨价认购期权(Bull Call Spread)。这样既可以享受股票上涨带来的收益,还可以通过卖出Call B的部分降低买入Call A的成本。

五、关键问题解答

Q1:如何选择行权价?

| 风险偏好 | 买入Call A选择 | 卖出Call B选择 |

|---|---|---|

| 保守型 | 价内期权(ITM) | 价内期权(ITM) |

| 中性 | 价内期权(ITM) | 价外期权(OTM) |

| 激进型 | 价外期权(OTM) | 价外期权(OTM) |

Q2:在不同的场景下,如何退出Bull Call Spread策略?

情景1:当股价下跌<Call A的行权价或上涨>Call B的行权价时

在这种情况下,两张期权要么同时处于价内(ITM),要么同时处于价外(OTM)。这表明策略已经触及最大损失或最大盈利的边界。

此时,投资者可以选择保持持仓,等待期权组合到期。无论是承担亏损还是获得收益,期权到期后,富途会为你自动处理。

情景2:当Call A行权价<股价<Call B行权价时

评估卖出Call B的部分,是否有被提前行权的风险。如果有的话,有两种方法:

方法一:平仓Call A部分(即卖出一张Call A)和平仓Call B部分(即重新买回一张Call B)。通过平仓策略中的两张期权来退出Bull Call Spread策略。

方法二:平仓Call B部分(即重新买回一张Call B)。但此时平仓成本较高,但好在可以规避被行权的风险,同时还保留了Call A部分的盈利。切记请勿只平仓Call A部分,因为这样做就只留下了Call B部分,等于单腿裸卖Call了。

情况3:策略变形为Long Call Butterfly

当你构建了牛市看涨价差(Bull Call Spread),但是正股股价已上涨到压力位了,你判断接下来的一段时间内,正股股价可能还会在压力位附近窄幅震荡。虽然你预期正股股价之后可能会继续涨,但因为近来的一段时间内会震荡,这白白损失了时间价值。

这时候便可以再加一份熊市看涨价差(Bear Call Spread),于是便组成了一个买入蝴蝶式跨价看涨期权组合(Long Call Butterfly),这样既获得了熊市看涨价差的时间价值,也保护了牛市看涨价差的既得利润。

情况4:策略变形为Long Diagonal Bull Call Spread

看涨期权对角牛市价差(Long diagonal bull spread) 同牛市认购价差策略基本相似,只不过再次进行了升级及改善,区别在于对角价差的两个期权到期日不同,交易者买的是1手较长期的行权价较低的看涨期权,卖出的是1手较短期的行权价较高的看涨期权,买入和卖出的看涨期权的数量仍然相同。

总的来说,对角牛市价差常常可以对普通牛市价差形成改善。

如果股票在卖出的短期看涨期权到期之前相对没有变化或者下跌的话,这个对角价差就是一种改善。第一个短期看涨期权到期后,投资者可以再次进行价差交易,这个价差可以转化为1手普通牛市价差。

简单概括参考:

- 触及边界:股价跌破Call A或突破Call B时,可持有到期

- 中间位置:同时平仓两个期权,避免裸卖风险

- 策略升级:可转换为Long Call Butterfly或Long Diagonal策略

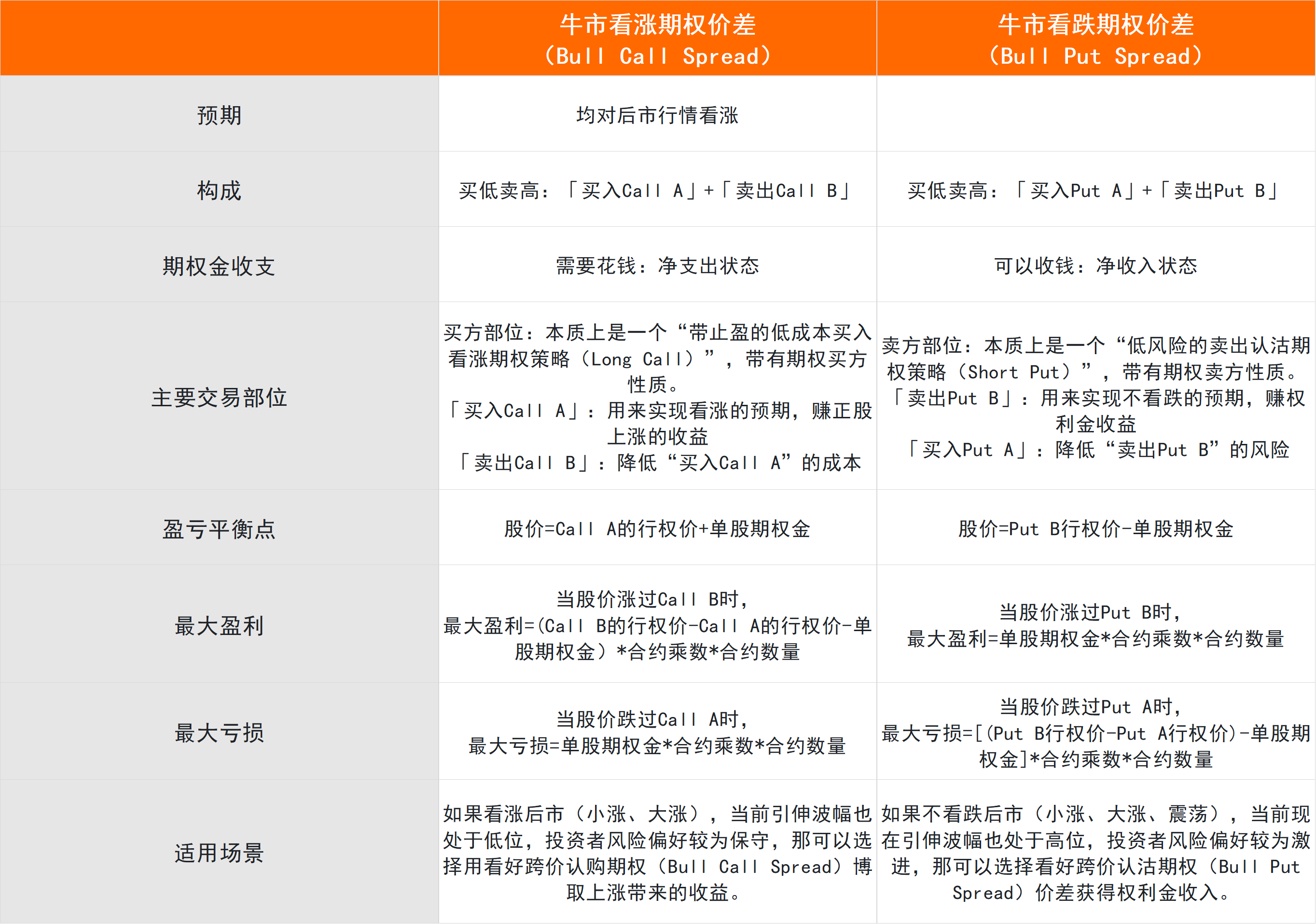

Q3:Bull Call Spread 和 Bull Put Spread 有何区别?

两者的盈亏图很相似,都属于看好后市行情的策略,这两种策略在实际使用上并无太大的区别。

但究竟选择选择用Call还是Put来构建跨价策略,需要根据投资者对于未来正股价格的看法、隐含波动率、风险偏好等要素来做选择。

如果看涨后市,当前隐含波动率也处于低位,投资者风险偏好较为保守,那可以选择用看好牛市看涨期权价差(Bull Call Spread)博取上涨带来的收益。

如果不看跌后市,当前现在隐含波动率也处于高位,投资者风险偏好较为激进,那可以选择看牛市看跌期权价差(Bull Put Spread)获得权利金收入。

Bull Call Spread策略要诀

温和看涨用价差,一买一卖降成本

盈利亏损皆有限,压力位下锁收益

价内价外灵活选,波动低位建仓佳

到期前可巧转换,蝴蝶对角升级法

好财迷原创发布,未经授权,严禁转载。本文信息来源于公司官网及网络公开资料,图片版权归原公司所有。本站对文中信息的准确性、完整性和及时性不作任何保证或承诺。本文内容仅用于信息传播与分享,不构成任何证券、金融产品或工具的邀约、招揽、建议、意见或任何形式的投资建议,好财迷不为任何公司、券商、金融产品或服务作背书。投资有风险,投资者应充分了解相关风险因素,根据自身实际情况独立判断,审慎决策。如有疑问,请咨询具有资质的独立专业人士。本站不对因使用本文信息所产生的任何直接或间接损失承担责任。